2018年上半年地质勘查形势与展望

——2018年上半年地质勘查形势与展望

2018年上半年,我国经济延续稳中有进、稳中向好的发展态势。主要表现为:经济平稳增长,结构调整优化,质量效益持续提高;动能转换加快,新业态蓬勃增长;内需结构持续改善,高质量发展取得新进展;供给侧结构性改革深入推进,助推传统行业焕发新风采;生态文明建设深入推进,自然资源统一管理体系初步形成,生态保护修复力度加大。随着我国经济发展结构、动能与质量不断调整,地质勘查工作延续了深度调整的态势,在服务自然资源管理、生态保护修复、新型城镇化建设等探索中积蓄转型升级新动能。

2018年上半年地质勘查形势

自2013年开始,我国地质勘查行业进入了调整下行阶段,目前进入萎缩期的第6个年头。2018年上半年,地质勘查面临的政策环境、投资结构、专业结构等继续深度调整,地质勘查工作转型升级取得新进展。

1.政策环境进一步明朗,地勘市场趋稳内生动力增强

2017年政府管理部门出台了一系列涉及地质勘查的管理政策,如中共中央办公厅、国务院办公厅《关于划定并严守生态保护红线的若干意见》、原国土资源部《自然保护区内矿业权清理工作方案》等。2018年上半年,这些管理政策逐步落地,各地配套细则文件先后出台,地质勘查活动准入条件进一步明确,政策效应日益显现,地质勘查企业所面临的政策环境进一步明朗。贵州、安徽、河北等省份先后公布了其生态保护红线,明确了生态保护红线的边界与范围。从已划定的生态保护红线看,其面积约占国土面积的1/4,比很多专家原先预想的比例要低。生态保护红线范围内原则上按照禁止开发区域的要求进行管理。新疆、甘肃、湖南等省份推动自然保护区内矿业权清退工作,明确了退出原则、退出方式、补偿机制等细则,目前已完成部分探矿权、采矿权的退出与注销,为其他地区矿业权清退工作积累了经验。随着政策环境的明朗和稳定,市场对地质勘查的决定性作用日益凸显,地勘市场趋稳内生动力增强。

2.地质勘查投入降中趋稳,新动能力量不断增强

2018年上半年,全国地质勘查投入继续下行。(图1)初步统计,上半年地质勘查投入74.79亿元,同比减少7.2%,降幅与2017年上半年(减少8.5%)有所收窄。其中,中央财政26.91亿元,同比减少1.9%;地方财政22.94亿元,同比减少30.7%;社会资金24.95亿元,同比增加13.7%。社会投资自2013年以来首次回升,表明随着地质勘查政策环境趋于明朗,投资者对地质勘查市场信心有所回升。与2012年峰值相比,2018年上半年地质勘查投入下降了66.6%,降幅逐年收窄,地质勘查市场或已进入本轮周期的底部区间。这说明,经过过去几年的供需调整和国家供给侧结构性改革,地质勘查发展新旧动能转换取得明显成效,新动能驱动作用不断增强。

地质勘查转型升级步伐加快。传统的地质勘查投入持续下滑,服务支撑生态文明建设的勘查投入不断上升。上半年,矿产勘查投入37.06亿元,同比减少13%,锡矿、铝土矿、金矿等矿种勘查投入降幅尤为明显。水文地质、环境地质与地质灾害调查投入13.65亿元,同比增加3.3%。矿产勘查投入占比从2012年的81.2%下降至今年上半年的49.5%,自2006年以来这一比例首次低于50%。水文地质、环境地质和地质灾害调查投入占比持续上升,从2006年的3%上升到今年上半年的18.3%。城市地质调查、农业地质等进一步得到加强。

3.矿业市场延续回暖态势,拉动矿产勘查社会投资企稳

2017年上半年标普金属价格指数经历温和回调后进入上行区间,至2018年初升至高位,上半年整体走弱,但与去年上半年相比仍有较大幅度上涨。中国大宗商品价格指数(有色类)变化与之类似。受价格温和回调影响,我国采矿业利润增速有所下滑。2017年采矿业实现利润4586.8亿元,同比大幅增长261.6%;2018年1~5月实现利润2333.6亿元,同比增长41.6%,增速有所减缓,但是显著大于同期全国规模以上工业企业利润增长(16.5%)。受采矿业利润增加影响,社会企业对矿产勘查市场前景的信心有所恢复。2018年上半年,矿产勘查社会投资19.94亿元,同比微升5.8%,扭转了2013年以来持续下降的趋势。需要指出的是,在矿业市场行情好转的形势下,地方财政投资上半年同比大降32.4%,反映了地方政府在不断加大的环境保护压力下对矿产勘查投入更加审慎的态度。

4.矿产勘查增储占比持续上升,初级勘查动力不足

2012年以来,全国完成阶段性勘查的矿产地数量逐年减少。2018年上半年,实施的矿产勘查项目数量延续减少趋势,同比减少25.6%。从不同勘查阶段来看,完成详查与勘探的矿产地比例在逐年增加,由2012年的56.5%增至2017年的65.8%;与此同时,完成预查与普查的矿产地比例在逐年减少,由2012年的43.5%减至2017年的34.2%。这表明,在矿产勘查投入持续下行形势下,矿业权人更倾向于将有限的资金用于对已发现矿产地的后续勘查工作,目的是增加资源储量,而不愿意投入到新发现矿产地的初级勘查工作,初级勘查动力严重不足。

从单位资金投入效果来看,近两年铜矿、金矿万元勘查投入所获得的新增查明资源储量有所增加(图2)。按照1981年不变价格计算,对于铜矿,万元勘查投入新增资源储量2011年~2015年平均为48.3吨/万元,2016年~2017年增至79.9吨/万元。对于金矿,万元勘查投入新增资源储量2011年~2015年平均为9.2千克/万元,2016年~2017年增至24.4千克/万元。这也表明,矿业权人更倾向于将有限的资金用于增加资源储量的后期阶段勘查。

图2 2001年~2017年铜矿与金矿万元勘查投入新增查明资源储量变化(按照1981年不变价格计算)

5. 深地探测稳步推进,向深部进军战略成效初显

2016年,自然资源系统全面实施“三深一土”科技创新战略。经过两年的努力,向深部进军战略成效开始显现。2018年上半年,国家863计划“深部矿产资源勘探技术”重大项目通过验收,标志着我国突破了2000米以浅矿产资源勘探方法、技术、装备障碍。启动于2013年的松辽盆地科学钻探工程成功完井,“松科二井”最终井深7018米,攻克了高温钻井、固井、测井和超长井段连续取心等关键工程技术,为万米超深井科学钻探提供了技术储备。“山东省莱州市吴一村地区金矿普查”项目深部探测钻孔终孔深度3266.06米,新探获金资源储量近20吨。近年来胶东地区深部找矿探明一批大型、特大型金矿床,新增金资源储量近2500吨,成为世界第三大金矿区。在首批3个3500米深度地热勘探钻孔开钻后,上半年雄安新区深部地热勘查顺利推进。

地质勘查形势展望

我国地质勘查工作正处在转型升级的关键期,勘查结构在不断调整、工作方式在不断变革、工作内容在不断丰富、工作领域在不断拓展。短期来看,全国地质勘查工作将延续深度调整趋势,服务自然资源管理、生态保护修复、新型城镇化建设等新兴的地质勘查工作将持续拓展与壮大。预计全年地质勘查投入降幅将有所收窄,同比下降10%左右;随着全球矿业市场回暖,矿产勘查社会投资或出现微弱回升,战略新兴矿种等矿产勘查进一步受到重视;城市地质、农业地质、生态地质等将不断拓展。

1. 长期来看,矿产消费与开采由快速增长期进入高位波动与分化期,不同矿种勘查投入将持续分化

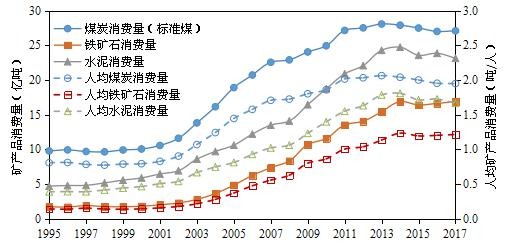

1995年~2017年,我国矿产资源消费总量经历了稳定增长、快速增长与增速显著放缓的变化。消费量在10亿吨级的大宗矿产品消费量可能达峰值并出现微降(图3),多数有色金属与贵金属消费量增速放缓、高位趋稳,油气矿产与消费量在万吨级及以下的战略新兴矿产消费量继续保持增长的趋势。2018年上半年,全国继续深入推进供给侧结构性改革,一季度第三产业增加值同比增长7.5%,增速比第二产业快1.2个百分点,占国内生产总值的比重为56.6%,比第二产业高17.6个百分点,产业结构不断优化,发展向中高端迈进。由此可以判断,随着产业结构升级,经济发展对资源依赖的刚性总体上将有所弱化。

图3 1995~2017年大宗矿产品消费量与人均消费量变化

图4 1995年~2016年我国矿产资源开采量变化

2012年以来,矿产资源开采总量增速显著放缓,于2014年达到峰值110.82亿吨,到2016年降至101.47亿吨,比峰值降低8.4%(图4)。2017年统计数据尚没有全部出来。2017年煤炭产量34.45亿吨,同比增长3.2%,比峰值低13.3%;铁矿石产量12.29亿吨,同比下降4.0%,比峰值低18.8%;水泥产量23.4亿吨,同比下降3.1%,比峰值低6.4%;十种有色金属产量5501.0万吨,同比增长2.9%,增速下滑0.1%。2018年1月~5月,原煤产量同比增长4.0%,铁矿石产量同比下降0.1%;水泥产量同比下降0.8%;十种有色金属产量同比增长3.2%。这些数据表明,2017年~2018年上半年矿产资源开采总量延续了前几年的高位波动趋势。

随着不同矿种消费量与开采量增长的分化,不同矿种勘查投入变化将随之分化:持续下行、波动趋稳或继续上行。

2. 短期来看,随着全球矿产勘查回暖与矿产品价格上涨,我国矿产勘查市场或将在下行周期中出现回升波动。

2017年,全球金属矿产勘查投入79.50亿美元,同比上升14%。SNL预测,随着金属价格上升与企业对矿产勘查市场信心回升,2018年全球矿产勘查投入将上升15%~20%。2018年6月,SNL修正了对未来3年的金属价格预测,除了银和铁矿石外,其它金属2018年平均价格将高于2017年。

2006年~2016年,我国矿产勘查投入变化与全球走势基本同步。2017年全球矿产勘查市场实现触底回升;而我国矿产勘查投入继续下行,且降幅有所扩大,表现为与全球趋势的“偏离”。这一“偏离”在很大程度上可能与我国出台的一系列政策有关。面对政策的不断收紧和矿业权退出条件的不确定,社会投资人更倾向于持币观望,减少或暂停对矿产勘查的投入。2018年上半年,矿产勘查政策环境进一步明朗,不确定性减少,矿产勘查投入同比增加5.8%,反映了社会投资人对矿产勘查市场信心有所回升。随着全球矿产勘查市场持续回暖和矿产品价格上升,预计矿产勘查社会投资将延续上半年的微弱回升态势。但是,由于地方财政投入大幅度减少,全年矿产勘查投入可能仍将继续下行。

3. 围绕生态文明建设与自然资源管理需求,城市地质、农业地质、生态地质等地质勘查新增长点将继续拓展

服务支撑生态文明建设与自然资源管理是地质勘查工作未来可持续的发展方向。地质勘查在瞄准当前需求的同时,在实践中将围绕长远需求不断拓展,培育并壮大发展新领域。一是服务以城市群为主体构建大中小城市和小城镇协调发展的城镇格局,推动将城市地质工作纳入城市管理主流程,以雄安新区、成都天府新区为代表的城市地质调查工作快速推进。二是服务国土空间规划与生态保护修复,推动地质与生态融合形成生态地质工作,承德市综合地质调查探索出了地质建造+小流域的综合调查+生态关键带监测的技术框架。三是服务民生与乡村振兴,推动农业地质、旅游地质等“地质+”多元化调查评价。四是服务自然资源统一管理,推动地质环境监测网与其它监测网协调运行。五是服务着力解决突出环境问题,推动水土污染调查与治理。

对策建议

一是稳定地方财政地质勘查投入。地方财政对地质勘查投入大幅度减少是今年上半年全国地质勘查投入下降的主要因素,其原因可能与日益趋紧的环保政策有很大关系。我国工业化和城镇化的历史任务尚未完成,能源和其它重要矿产资源需求总量仍处于高位。为经济发展提供安全、可靠、持续的能源资源保障,仍然是地质勘查工作的重要任务。为了扭转矿产勘查投入逐年快速下降的趋势,建议地方政府谨慎处理发展与保护的关系,稳定对地质勘查工作的长期投入。

二是加强矿产资源初级勘查政策扶持。受矿产品价格波动、政策变化、地质变异等不确定性因素的影响,矿产勘查是一项高投资、高风险的市场行为。发达国家虽然有成熟的市场融资机制,但也普遍对草根勘查实施鼓励性扶持政策,降低企业从事矿产勘查的风险。形成政策稳定、市场透明、可以预期的友好投资环境,对于矿产勘查企业生存发展至关重要。建议国家加强对矿产资源初级勘查的扶持力度,扭转矿产资源初级勘查日益萎缩的趋势。

三是加强深部地质勘查技术攻关。随着地质找矿工作的进行,近地表、出露区矿产资源找矿空间的不断缩小。城市地质调查、地质灾害防治等迫切需要加强对深部探测技术的研发。深部矿产勘探、地热开发、地下空间利用等仍存在诸多技术难题,亟需研发深部探测的方法、技术与设备。

京公网安备 11010202007433号

京公网安备 11010202007433号